Chuyên gia tài chính Đinh Thế Hiển đưa ra nhận định như trên tại Diễn đàn “Chiến lược huy động vốn của doanh nghiệp trong hoàn cảnh mới”, do VCCI và tạp chí Diễn Đàn Doanh Nghiệp tổ chức chiều nay, 24-8.

“Nền kinh tế Việt Nam đang có xu thế phát triển từ thâm dụng vốn. Tăng trưởng tín dụng nhanh hơn GDP trong 5 năm gần đây. Sáu tháng đầu năm tín dụng đã tăng 9,35% so với cuối năm 2021 – cũng là mức tăng cao nhất trong vòng 10 năm qua – nhưng vì sao doanh nghiệp vẫn khát vốn quá?”, ông Hiển đặt câu hỏi.

Ngân hàng đang đổ vốn quá nhiều cho bất động sản

Ông Hiển cũng nêu ra nguyên nhân là nợ xấu tại các ngân hàng tăng, nguồn thu nợ chậm khiến ngân hàng giảm mức cho vay, đặc biệt là lĩnh vực bất động sản, khiến cho dòng tiền chậm quay về. Việc này đã ảnh hưởng dây chuyền đến vốn cho các ngành khác.

“Làm việc với các doanh nghiệp, chúng tôi ghi nhận hiện có đến 80% doanh nghiệp sản xuất kinh doanh gặp khó khăn về vốn. Có doanh nghiệp chỉ cần vài tỉ đồng để quay vòng, tình hình kinh doanh rất tốt nhưng khi đến vòng quay vốn mới thì ngân hàng bóp lại, doanh nghiệp ngơ ngác không biết tại sao.

Điều này dẫn đến việc cả doanh nghiệp có tài chính mạnh vẫn có thể đứt gãy khi gặp rủi ro từ tác động dây chuyền do đứt thanh toán trong chuỗi cung ứng”, ông Hiển nói.

Ông cũng cho rằng vốn tín dụng cung ứng cho ngành bất động sản đã nhiều hơn mức cần thiết và nhiều hơn các ngành khác.

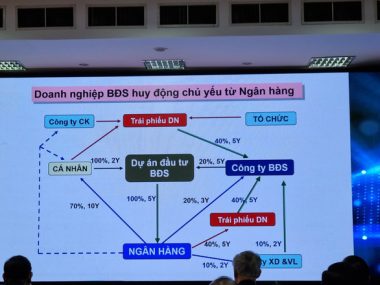

Mặc dù Ngân hàng Nhà nước đang hạn chế tín dụng vào bất động sản, nhưng ngành này vẫn nhận được nhiều vốn thông qua trái phiếu doanh nghiệp. Số liệu thống kê cho thấy, trái phiếu doanh nghiệp phát hành riêng lẻ trong 7 tháng đầu năm 2022 đạt 280.641 tỉ đồng.

“Với mô hình kinh doanh hiện nay, ngân hàng càng tăng tín dụng cho công ty bất động sản sẽ càng tăng thâm dụng vốn vì vốn ngân hàng chiếm đến 70% giá trị vốn bất động sản, thời hạn thu hồi bình quân 10 năm, cao gấp 4 lần các ngành sản xuất kinh doanh nên thực chất nó có tác động gấp 3 – 4 lần so với các ngành khác cùng khoản vay. Do vậy về lâu dài, điều này sẽ gây bất ổn.

Bên cạnh đó, hơn 70% nhà đầu tư là lướt sóng. Bất động sản khai thác chiếm tỉ lệ nhỏ. Do vậy khi giá chững lại thì thanh khoản giảm mạnh, ảnh hưởng tức thời tới dòng tiền thu hồi của ngân hàng” – TS Đinh Thế Hiển lý giải.

Nên linh hoạt nới room tín dụng

Hiện các doanh nghiệp bất động sản vẫn chủ yếu huy động vốn từ ngân hàng

Tại diễn đàn này, nhiều chuyên gia cũng đề xuất Ngân hàng Nhà nước sớm nới hạn mức (room) tín dụng để “cứu” doanh nghiệp khỏi cảnh thiếu vốn hiện nay.

Ông Phạm Ngọc Hưng – phó chủ tịch Hiệp hội Doanh nghiệp TP.HCM – cho biết vấn đề chính hiện nay của các doanh nghiệp là vốn. Dù có gói hỗ trợ 2% lãi suất nhưng doanh nghiệp không tiếp cận vì điều kiện quá khó và do ngân hàng không muốn, không dám cho vay.

Một số ngân hàng hỗ trợ lãi suất từ thời kỳ năm 2009-2010, nhưng đến giờ có một số ngân hàng vẫn chưa quyết toán xong.

“Nói như chuyên gia kinh tế Đinh Thế Hiển, doanh nghiệp vừa và nhỏ chỉ cần 2-3 tỉ đồng là có thể phục hồi nhưng hiện nay không có điều kiện tiếp cận được vốn tín dụng, và ngược lại, ngân hàng không muốn hỗ trợ gói lãi suất 2%.

Đó là lý do vì sao chuyên gia Cấn Văn Lực nói rằng mới chỉ 1% doanh nghiệp vay được gói hỗ trợ lãi suất 2%. Chúng tôi nghĩ rằng, các doanh nghiệp vừa và lớn mới vay được gói hỗ trợ này”, ông Phạm Ngọc Hưng khẳng định.

Chuyên gia Cấn Văn Lực cũng đồng tình và cho rằng Ngân hàng Nhà nước cần linh hoạt nới hạn mức tăng trưởng tín dụng. Theo TS Cấn Văn Lực, không nên chờ đến quý 4, cuối năm khi tăng trưởng tín dụng và lạm phát êm rồi… mà cần linh hoạt nới room để triển khai tốt hơn gói hỗ trợ lãi suất.

“Nếu chờ đến quý 4 sẽ quá trễ so với nhu cầu phục hồi của nền kinh tế và của doanh nghiệp. Chưa kể nếu ngân hàng đã hết hạn mức tăng trưởng tín dụng thì làm sao có thể giải ngân được gói hỗ trợ lãi suất. Đây là điều kiện cần và đủ để triển khai tốt hơn gói hỗ trợ lãi suất trong thời gian tới”, ông nói.

Nguồn: tuoitre.vn