Các ngân hàng đang tung ra các gói vay rất lớn với lãi suất ưu đãi cho các doanh nghiệp làm ăn. Tuy nhiên những tháng đầu năm nay, tín dụng tăng rất chậm.

Dù các ngân hàng tung ra nhiều gói cho vay ưu đãi nhưng các doanh nghiệp cho biết vẫn khó tiếp cận vốn tín dụng, chưa kể lãi suất vẫn quá cao

Tính đến ngày 24-2, tín dụng toàn nền kinh tế chỉ tăng 0,77% so với cuối năm 2022. Tại TP.HCM, tăng trưởng tín dụng hai tháng đầu năm ước đạt 0,37%, khá khiêm tốn so với mức tăng 3,54% cùng kỳ năm trước. Trong khi năm 2023, Ngân hàng Nhà nước đặt mục tiêu tăng trưởng tín dụng 14 – 15%, cao hơn năm 2022 và có điều chỉnh linh hoạt theo diễn biến thị trường.

Ngân hàng tung ưu đãi, doanh nghiệp vẫn vay “nóng”

Ghi nhận thị trường trong những ngày gần đây cho thấy các ngân hàng liên tục tung ra các gói vay ưu đãi lớn cho các doanh nghiệp sản xuất kinh doanh. Chẳng hạn, VietinBank vừa tung gói tín dụng 100.000 tỉ đồng với lãi suất từ 7,1%/năm nhằm hỗ trợ nhu cầu sản xuất – kinh doanh của khách hàng cá nhân, được kéo dài đến hết ngày 30-6, thời gian vay tối đa 12 tháng.

Agribank cũng tung ra gói tín dụng lên đến 100.000 tỉ đồng và 500 triệu USD, kéo dài đến hết ngày 30-6. Đối tượng áp dụng là các doanh nghiệp có hoạt động kinh doanh hiệu quả, có nhu cầu vay ngắn hạn để bổ sung vốn lưu động phục vụ sản xuất kinh doanh hoặc vay vốn hỗ trợ hoạt động xuất khẩu. Vietcombank cũng triển khai gói tín dụng 100.000 tỉ đồng với lãi suất 7,5 – 8,6%/năm đối với các khoản vay dưới 3 tháng đến dưới 12 tháng.

BIDV tung gói vay quy mô lên tới 170.000 tỉ đồng, gồm gói vay trung – dài hạn quy mô 100.000 tỉ đồng dành cho khách hàng vay vốn phục vụ tiêu dùng, mua ô tô hoặc sản xuất – kinh doanh, lãi suất từ 9,5%/năm, kéo dài từ nay đến hết ngày 31-12. Còn gói vay 70.000 tỉ đồng, lãi suất từ 7%/năm, đáp ứng nhu cầu vốn phục vụ mục đích sản xuất kinh doanh của khách hàng trong năm 2023 với các kỳ hạn dưới 12 tháng.

Cùng với các gói vay khủng, các ngân hàng cũng đua giảm lãi suất huy động để có thể giảm giá vốn, qua đó kéo giảm lãi suất cho vay hơn nữa nhằm có thể khơi thông dòng vốn ra thị trường, qua đó thúc đẩy sản xuất kinh doanh, góp phần thực hiện mục tiêu phục hồi tăng trưởng kinh tế, tháo gỡ khó khăn cho doanh nghiệp. Thế nhưng doanh nghiệp vẫn còn chần chừ.

Trao đổi với Tuổi Trẻ, ông Phạm Văn Việt, tổng giám đốc Công ty TNHH Việt Thắng Jean kiêm phó chủ tịch Hội Dệt may – thêu đan TP.HCM, cho biết các doanh nghiệp dệt may đang gặp khó khăn khi đơn hàng từ các thị trường chủ lực như EU, Mỹ đến Nhật Bản đều giảm.

Doanh nghiệp đang tồn kho đầu vào lẫn đầu ra, ảnh hưởng nghiêm trọng đến dòng tiền. Chưa hết, ngân hàng cũng đánh giá lại tài sản, giảm hạn mức cho vay… khiến doanh nghiệp thiếu vốn trầm trọng.

“Trong bối cảnh thị trường bất thường nhưng chính sách thẩm định cho vay của ngân hàng vẫn như trong giai đoạn bình thường, tức là vẫn phải có dòng tiền, phải có lãi, phải tăng trưởng nên rất khó cho doanh nghiệp.

Nếu kéo dài tình trạng này, doanh nghiệp buộc phải thu hẹp sản xuất, không giữ được các thị trường truyền thống và kim ngạch xuất khẩu”, ông Việt nói và cho biết một số doanh nghiệp phải đi vay “nóng” bên ngoài xã hội với lãi suất cao để duy trì hoạt động trong tình cảnh hiện nay.

Lãi vay cao “ăn” hết lợi nhuận

Ông Trần Như Tùng, chủ tịch HĐQT Công ty CP dệt may – đầu tư – thương mại Thành Công, cho biết giá bán các sản phẩm dệt may rất sát với giá vốn, trong khi chi phí tài chính lại tăng cao khiến lợi nhuận của doanh nghiệp giảm sút.

“Cần có các chính sách ưu đãi về mức lãi suất đối với các ngành sản xuất. Ví dụ như để kích thích xuất khẩu ngành dệt may, doanh nghiệp ngành này sẽ được hưởng mức lãi suất khi đi vay thấp hơn mặt bằng chung trong một khoảng thời gian nhất định”, ông Tùng kiến nghị.

Ông Nguyễn Phước Hưng – phó chủ tịch Hiệp hội doanh nghiệp TP.HCM – cho rằng lãi suất vay cao cũng là cản trở lớn tác động đến kết quả kinh doanh của doanh nghiệp.

“Lãi suất vay hầu hết đều trên 10%/năm sẽ là khó khăn cho doanh nghiệp sử dụng đòn bẩy nợ vay. Ngân hàng Nhà nước cần có biện pháp hạ lãi suất huy động vốn của các ngân hàng thương mại, khống chế tỉ lệ “biên độ lãi ròng” ở mức 3%/năm nhằm hạ lãi suất cho vay, chia sẻ khó khăn với nền kinh tế”, ông Hưng kiến nghị.

Ông Nguyễn Văn Thứ, giám đốc Công ty GC Food (Đồng Nai), cho biết mức lãi suất cho vay ưu đãi thấp 9%/năm, nhưng có một số ngân hàng cho vay trên 12%/năm. “Với mức vay cao như thế này, đặc biệt với ngành sản xuất kinh doanh nông nghiệp thực phẩm, làm không khéo sẽ bị lỗ. Do vậy, doanh nghiệp không dám mở rộng sản xuất kinh doanh vì hiện nay không có đơn hàng, dân thì thắt chặt chi tiêu nên không tăng giá bán”, ông Thứ nói.

Ông Nguyễn Đình Tùng, tổng giám đốc Công ty Vina T&T, cho rằng doanh nghiệp sản xuất không thể theo nổi mức lãi suất 11%/năm vì biên lợi nhuận hiện chỉ 15-20% chưa trừ chi phí vận hành. “Lợi nhuận làm ra chỉ đủ… trả lãi suất vay nên tôi không vay ngân hàng thời điểm này, mà tự cân đối tài chính”, ông Tùng nói.

Trao đổi với Tuổi Trẻ, ông Lê Hữu Nghĩa, tổng giám đốc Công ty Lê Thành (TP.HCM), cho rằng doanh nghiệp vừa và nhỏ chỉ có biên độ lợi nhuận trong khoảng 10-20%. Với lãi suất cho vay dài hạn (năm năm) tại nhiều ngân hàng lên đến 13-15%/năm như hiện nay, xem như làm ra chỉ đủ trả lãi.

“Nếu không hạ lãi suất, chúng tôi chỉ đưa ra chiến lược để tồn tại, chứ không dám nghĩ đến lợi nhuận. Theo tôi, lãi suất vay ngắn hạn còn khoảng 7-8%/năm, vay dài hạn còn khoảng 10%/năm là hợp lý”, ông Nghĩa nói.

Chưa hết, từ cuối năm 2022 đến nay, nhiều ngân hàng tổ chức đánh giá lại tài sản thế chấp và yêu cầu doanh nghiệp đưa thêm tài sản thế chấp vào dù hạn mức cho vay không tăng lên, thậm chí giảm đi.

“Doanh nghiệp đang khó khăn, lấy đâu tài sản để thế chấp thêm, chưa kể đang chịu lãi suất vay cao ngất ngưởng. Ngân hàng cần xem lại các điều kiện này, bởi như vậy là quá khắt khe”, một doanh nghiệp nói.

Cần gói vay ưu đãi cho sản xuất mặt hàng thiết yếu

Ông Thái Như Hiệp – giám đốc Công ty TNHH Vĩnh Hiệp – cho biết trong sản xuất nông nghiệp, lợi nhuận thu được thường lâu hơn các ngành nghề khác, có thể lên đến cả năm, thậm chí nhiều năm và mức lợi nhuận thường cũng thấp hơn dẫn đến nhiều nhà đầu tư rất cân nhắc khi bỏ vốn vào lĩnh vực này.Do đó, với lãi suất vay ngân hàng cao như hiện nay, nhiều doanh nghiệp nông nghiệp càng làm càng không đạt hiệu quả, thậm chí càng thua lỗ. “Cần sớm hạ lãi suất để thúc đẩy sản xuất, riêng với sản xuất nông nghiệp thì mức lãi suất 6-7%/năm là phù hợp”, ông Hiệp nói.Là doanh nghiệp sản xuất thực phẩm và đang tính toán cải tiến, mở rộng quy mô sản xuất để hướng tới xuất khẩu nhưng ông Nguyễn Lê Quốc Tuấn – tổng giám đốc Công ty Sông Hương Foods (TP.HCM) – cho biết vẫn chưa dám mạnh tay vay vốn ngân hàng. Theo ông Tuấn, lãi suất cao làm doanh nghiệp rất thận trọng trong đầu tư, vì nếu vay vốn đầu tư lúc này sẽ khiến chi phí sản xuất hàng hóa tăng, trong khi sức mua đang giảm do kinh tế gặp khó khăn.”Nếu không hạ lãi suất, ngân hàng nên xem xét có gói vay với lãi suất thấp dành cho những doanh nghiệp sản xuất mặt hàng thiết yếu, tạo ra giá trị thiết thực để thúc đẩy nền kinh tế phát triển bền vững. Nếu lãi suất dưới 7% như những năm trước hoặc thấp hơn, chúng tôi mới mạnh dạn vay để đầu tư”, ông Tuấn nhấn mạnh.

Kỳ vọng lãi suất trung và dài hạn về 7-9%/năm

Ông Nguyễn Văn Thứ (giám đốc Công ty GC Food, Đồng Nai) bày tỏ mong muốn các khoản vay đầu tư dài hạn, có lãi suất thấp; cố định suốt mốc thời gian vay chẳng hạn 2-3 năm, chứ không phải cố định chỉ sáu tháng, sau đó lại thay đổi tăng lãi suất. Như vậy doanh nghiệp không dám vay.Để doanh nghiệp mạnh dạn vay vốn, cần phải giảm lãi vay và nới điều kiện vay vốn. Cụ thể, một phần thế chấp và tín chấp với dự án có tính khả thi cao, tập trung các ngành sản xuất kinh doanh trực tiếp tạo ra sản phẩm, tăng giá trị gia tăng. “Thời gian tới, tôi kỳ vọng lãi suất vay ngắn hạn 6-7%/năm, trung và dài hạn 7-9%/năm cố định trong thời gian dài để người vay đỡ bị biến động trong kinh doanh”, ông Thứ nói.Trong khi đó, ông Nguyễn Phước Hưng (phó chủ tịch Hiệp hội doanh nghiệp TP.HCM) kiến nghị Ngân hàng Nhà nước khống chế trần lãi suất, giữ mức lãi suất cho vay khoảng 8-8,5%/năm. Ngoài ra, các ngân hàng thương mại cần đẩy mạnh gói hỗ trợ lãi suất 2% cho doanh nghiệp, quan tâm cơ cấu nợ, giữ nhóm nợ giúp doanh nghiệp vượt qua giai đoạn khó khăn.

Doanh nghiệp muốn được cơ cấu lại nợ

Nhiều doanh nghiệp sản xuất muốn được cơ cấu lại nợ, giảm lãi suất…

Tại báo cáo tình hình doanh nghiệp quý 1-2023 vừa được công bố, Hiệp hội doanh nghiệp TP.HCM (HUBA) cho biết nhiều ngành sản xuất chủ lực của TP sụt giảm đơn hàng, đồng thời đề xuất hàng loạt giải pháp về kích cầu đầu tư, hỗ trợ xúc tiến thương mại, cải cách hành chính…, trong đó nhấn mạnh đến yếu tố hỗ trợ về vốn.

Theo báo cáo, kim ngạch xuất khẩu ngành dệt may giảm trên 8% so với cùng kỳ năm ngoái do thiếu hụt dòng tiền, không tiếp cận được vốn vay, nhiều doanh nghiệp không được giải ngân, chuyển nợ xấu.

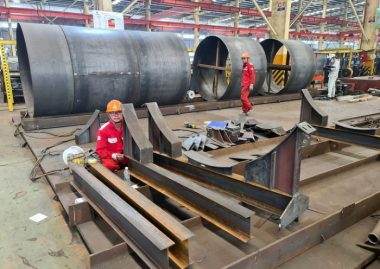

Từ giữa năm 2022 đến nay, các doanh nghiệp không đầu tư, thậm chí phải “bán mình”. Ngành cơ khí điện cũng bị giảm đơn hàng, thậm chí có doanh nghiệp giảm đến 50% đơn hàng, nhiều doanh nghiệp buộc phải giảm giờ làm, cắt giảm lao động.

Ngành mỹ nghệ và chế biến gỗ giảm xuất khẩu khoảng 15%, một số sản phẩm giảm đến 45%. Thị trường nội địa cũng không khả quan khi các dự án bất động sản bị “đóng băng”, hoạt động bán lẻ cũng sụt giảm rất lớn…

Do đó, HUBA kiến nghị Ngân hàng Nhà nước có giải pháp cơ cấu nợ, giữ nguyên nhóm nợ cho doanh nghiệp và cần tiếp tục chính sách gia hạn nợ vay một năm 2023 đối với các khoản vay trung và dài hạn.

Đặc biệt, cần áp dụng chính sách ân hạn một năm thay vì gộp trả nợ ngay trong năm sau như lần hỗ trợ 2021. Các doanh nghiệp cũng kiến nghị Ngân hàng Chính sách xã hội hỗ trợ doanh nghiệp vay lãi suất thấp trả lương cho người lao động, kích thích thị trường.

Nguồn: tuoitre.vn