Các gói cho vay hàng trăm ngàn tỷ đồng với lãi suất giảm mạnh được dồn ra thị trường cho cá nhân và DN kinh doanh. Điều đó khiến các ngân hàng cũng nhận lấy không ít khó khăn trong tình hình dịch bệnh chung.

Thêm nhiều gói ưu đãi

Ngân hàng TMCP An Bình (ABBANK) liên tiếp công bố nhiều gói ưu đãi về lãi suất cho vay như ưu đãi như cho vay khách hàng DN lên đến 3.000 tỷ đồng, hỗ trợ doanh nghiệp SMEs với lãi suất chỉ từ 7,2%/năm hay cho vay cá nhân kinh doan.

Từ nay đến 30/6, các khách hàng cá nhân, hộ kinh doanh cá thể có nhu cầu về vốn tiêu dùng, mở rộng sản suất kinh doanh có thể lựa chọn gói “vay ưu đãi – lãi an tâm” hạn mức 2.000 tỷ đồng với lãi suất từ 8,5%/năm cho khoản vay có thời hạn trên 13 tháng; hoặc “vay kinh doanh – phát tài nhanh” với lãi suất chỉ từ 7,5%/năm cho các khoản vay có thời hạn từ 9 tháng trở xuống.

Khách hàng DN, có “giải pháp vốn – rộn kinh doanh” với tổng hạn mức lên đến 4.000 tỷ đồng, lãi suất chỉ từ 3,6%-4%/năm đối với đồng USD, hay 7,2%-7,5%/năm đối với đồng VND, dành cho các khoản vay có thời hạn cố định 3-6 tháng. Với nhu cầu dài hạn hơn có lựa chọn “SME – kết nối bền vững” vay cố định 6 tháng với lãi suất 8,5%/năm hoặc vay 12 tháng với lãi suất 9,5%/năm.Với DN lớn sẽ có chương trình ưu đãi lãi suất với tổng hạn mức giải ngân 3.000 tỷ đồng và 50 triệu USD.

BIDV cũng vừa công bố gói cho vay duy trì sản xuất kinh doanh mùa Covid 19, lãi suất từ 6,5%/năm với quy mô gói tín dụng lên đến 30.000 tỷ đồng thời hạn từ 31/03 đến 31/07/2010 nhằm hỗ trợ khách hàng cá nhân trong thời kỳ khó khăn bởi dịch COVID-19. Theo đó, khách hàng mới được hưởng lãi suất chỉ từ 6,5%/năm cho khoản vay dưới 6 tháng và từ 7%/năm đối với khoản vay 6 -12 tháng. Với khách hàng khác lãi suất từ 7%/năm cho kỳ hạn dưới 6 tháng và từ 7,5%/năm với khoản vay từ 6 đến 12 tháng.

Ngân hàng TMCP Phát triển TP.HCM – HDBank (HDB) bắt đầu triển khai gói tín dụng ưu đãi 5.000 tỷ đồng nhằm hỗ trợ khách hàng chi trả lương cho CBCNV lãi suất cho vay ưu đãi từ 7,8%, kỳ hạn 12 tháng và giá trị được vay lên tới 100% giá trị tài sản bảo đảm là bất động sản và được vay thêm không tài sản bảo đảm lên đến 10 tỷ đồng để DN trả lương cho nhân viên.

Đây là một phần trong gói cho vay ưu đãi bổ sung được ngân hàng này triển khai sau khi tung ra gói cho vay ưu đãi 19 ngàn tỷ đồng áp dụng từ 31/3, với lãi suất giảm từ 2-4,5% cho khách hàng cá nhân và doanh nghiệp siêu nhỏ bị ảnh hưởng bởi Covid-19.

Một loạt ngân hàng khác cũng dồn dập tung ra hai gói cho vay ưu đãi cực lớn (với lãi suất giảm tối thiểu 2 điểm %) theo Chỉ thị 01 và Chỉ thị 02 của Thống đốc Ngân hàng Nhà nước (NHNN).

|

| Các đại gia ngân hàng tính toán các gói cho vay ưu đãi cho doanh nghiệp. |

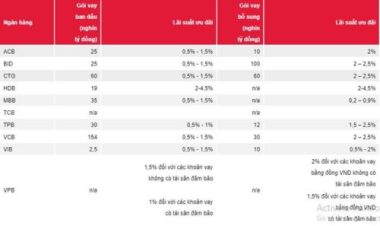

Thống kê của CTCK SSI cho thấy, các gói cho vay ưu đãi của ngân hàng vừa qua là rất lớn. Trong gói vay ưu đãi ban đầu, Vietcombank (VCB) công bố là 154 ngàn tỷ đồng (lãi ưu đãi giảm 0,5-1,5 điểm %); gói ưu đãi bổ sung là 30 ngàn tỷ đồng (lãi ưu đãi giảm 2-2,5 điểm %).

Ngân hàng Công thương Vietinbank (CTG) tung ra gói 1 là 60 ngàn tỷ đồng (lãi giảm 0,5-1,5 điểm %), gói 2 là 60 ngàn tỷ đồng (lãi giảm 2-2,5 điểm %). Ngân hàng Đầu tư Phát triển BIDV (BID) tung gói 1 là 25 ngàn tỷ đồng (giảm 0,5-1,5 điểm %) và gói 2 là 100 ngàn tỷ đồng (lãi giảm 2-2,5 điểm %).

Các ngân hàng TMCP tư nhân cũng tung ra những gói cho vay ưu đãi để hỗ trợ doanh nghiệp quy mô cũng rất lớn. Ngân hàng Á châu (ACB) công bố gói cho vay ưu đãi quy mô 25 ngàn tỷ đồng với lãi suất giảm 0,5-1,5 điểm % và gói bổ sung là 10 ngàn tỷ đồng (lãi giảm 2 điểm %). Ngân hàng Tiên Phong (TPB) báo gói 1 là 30 ngàn tỷ đồng (0,5-1 điểm %) và gói 2 là 12 ngàn tỷ đồng (giảm 1,5-2,5 điểm %)…

Tổng cộng, quy mô của các gói cho vay lãi suất ưu đãi theo Chỉ thị 01, 02 của NHNN nhằm hỗ trợ các DN vượt qua khó khăn dịch bệnh đã lên tới 600-700 ngàn tỷ đồng.

|

| Tổng quy mô các gói cho vay ưu đãi có thể lên tới 600-700 ngàn tỷ đồng. |

Ngân hàng chấp nhận giảm lợi nhuận

Hai đợt giảm lãi suất với các gói vay có quy mô lên tới 25-30 tỷ USD. Điều kiện vay, phí,… cũng được giảm, giúp người đi vay tiếp cận gói vay giá rẻ dễ dàng hơn giữa lúc nền kinh tế và hoạt động kinh doanh của doanh nghiệp gặp khó khăn do ảnh hưởng của dịch bệnh.

Tất nhiên, việc giảm lãi suất và nới rộng các điều kiện cho vay sẽ ảnh hưởng ít nhiều tới hoạt động của các ngân hàng.

Theo SSI, tác động của dịch Covid-19 lên kết quả kinh doanh của hầu hết các ngân hàng trong qúy 1/2020 là không lớn, ngoại trừ một số ngân hàng lựa chọn chủ động trích lập dự phòng rủi ro tín dụng trước để có thêm nguồn dự trữ trong tương lai.

Tuy nhiên, trong quý 2/2020, kỳ vọng thu nhập lãi, thu nhập từ phí, và thu hồi nợ xấu sẽ giảm xuống khi các ngân hàng cung cấp gói lãi suất cho vay ưu đãi và cắt giảm chi phí giao dịch, thanh toán. Do vậy, kết quả kinh doanh quý 2 không khả quan.

Theo ước tính của SSI, dự báo lợi nhuận trước thuế đối với các ngân hàng được điều chỉnh giảm 11,1% và giảm 16,4% so với dự báo trước đây.

|

| Dự báo lợi nhuận của các ngân hàng trong năm 2020. |

Theo kịch bản cơ sở, dịch bệnh sẽ được kiểm soát vào cuối quý 2, trong khi đối với kịch bản xấu nhất dịch bệnh sẽ không được kiểm soát đến cuối 2020. Lợi nhuận trước thuế của các ngân hàng trong năm nay dự báo có mức tăng trưởng tương ứng 7,2% và 0,8% (so với năm trước) cho 2 kịch bản được đề cập.

Đối với hoạt động tín dụng tiêu dùng, SSI cho rằng ảnh hưởng sẽ diễn ra theo 2 giai đoạn. Giai đoạn 1, nhu cầu vay từ các khách hàng bình dân và thu nhập thấp vẫn còn. Tuy nhiên, với giai đoạn 2 khi dịch bệnh diễn biến phức tạp và đạt đỉnh, về lý thuyết, thu nhập của phân khúc khách hàng thu nhập thấp sẽ bị ảnh hưởng đầu tiên, khả năng trả nợ sẽ giảm nhanh tại thời điểm này.

Sự khác biệt giữa kịch bản cơ sở và kịch bản xấu nhất sẽ rõ ràng hơn trong kết quả kinh doanh ngành ngân hàng năm 2021, SSI dự đoán vào thời điểm đó, tỷ lệ hình thành nợ xấu sẽ cao hơn và nợ xấu gia tăng có thể bắt nguồn từ giai đoạn bùng phát dịch Covid-19 trên toàn cầu.

Trong quý 1, theo Tổng cục Thống kê (GSO) tăng trưởng tín dụng trong hệ thống ngân hàng của Việt Nam chậm lại, với mức tăng trưởng khá khiêm tốn là 0,68% (so với cùng kỳ) tính đến ngày 20/3. Đây là mức thấp nhất khi so sánh với giai đoạn từ 2015-2019 (dao động từ 1,25% tới 2,81%).

Nguồn: vietnamnet