Nhận định về bối cảnh kinh doanh hiện tại, ông Đào Trung Thành – Chuyên gia Chuyển đổi số chỉ ra những cơ hội và thách thức mới cho ngân hàng số thời kỳ hậu giãn cách xã hội.

|

Đón đầu xu thế tiêu dùng tương lai

– Như ông đã biết dịch Covid-19 hiện nay đã tác động mạnh mẽ lên toàn bộ nền kinh tế của Việt Nam nói riêng và thế giới nói chung. Nhiều thành phố lớn của nước ta đã thực hiện giãn cách xã hội theo các chỉ thị của Chính phủ. Điều này ảnh hưởng không nhỏ đến hành vi của người tiêu dùng, các DN cũng bắt đầu chuyển đổi mô hình kinh doanh phù hợp. Ông có nhận định/ dự đoán gì về xu hướng tiêu dùng thay đổi sau dịch và bước vào thời kỳ khôi phục kinh tế?

Đại dịch Covid-19 với những diễn biến phức tạp đã ảnh hưởng nặng nề đến tất cả các nền kinh tế toàn cầu. Theo Ủy ban Liên hiệp quốc về Thương mại và Phát triển – Unctad, nợ nước ngoài năm 2020 đã tăng lên mức cao kỷ lục, đạt 31% GDP ở các nền kinh tế đang phát triển. Tăng trưởng kinh tế và thương mại, đầu tư quốc tế có xu hướng giảm. Kinh tế Việt Nam cũng chịu ảnh hưởng nặng nề, nhất là sau đợt bùng phát dịch vào cuối tháng 4/2021 và các biện pháp giãn cách xã hội của Chính phủ.

Khi mà kinh tế suy giảm và có nguy cơ khủng hoảng, DN phá sản, người lao động mất việc và thu nhập giảm, người tiêu dùng, DN buộc phải đánh giá lại các giá trị và ưu tiên của họ cũng như nắm bắt thói quen tiêu dùng mới.

Người tiêu dùng hướng đến yếu tố tiện lợi, không tiếp xúc và có thể thanh toán, mua sắm… trên các ứng dụng công nghệ thuận tiện hơn bao giờ hết. Ngoài ra, vì tình trạng sức khỏe của nền kinh tế, sự eo hẹp trong thu nhập của người dân khiến họ quan tâm đến giá cả hàng hóa.

Bên cạnh đó, Covid-19 buộc DN cũng phải sáng tạo, phản ứng nhanh để thích ứng với xu hướng và cách thức tiêu dùng mới của người dân. DN buộc phải thay đổi mô hình kinh doanh, từ sản xuất đến phân phối, vận chuyển, tiêu thụ, để tồn tại và phát triển trong tình hình mới. Các DN chuyển hướng sang mô hình kinh doanh trực tuyến, thực hiện Chuyển đổi số để cung cấp sản phẩm dịch vụ tiện lợi hơn cho khách hàng, đồng thời nâng cao hiệu quả, tiết kiệm chi phí và giảm giá thành sản phẩm, dịch vụ để có thể cạnh tranh thành công trong bối cảnh khắc nghiệt của dịch bệnh.

Và không chỉ ảnh hưởng bởi dịch bệnh, số người tiêu dùng trực tuyến ngày càng tăng còn do thế hệ Z – thế hệ được sinh ra sau khi Internet trở nên phổ biến rộng rãi, được tiếp xúc và sử dụng công nghệ từ nhỏ – đang dần trở thành lực lượng dân số chính hiện nay. Vì vậy, ứng dụng công nghệ số trong chi tiêu, mua sắm là xu hướng tất yếu của những người tiêu dùng trẻ hiện đại.

Trong giai đoạn 5 -10 năm tới, thế hệ Z sẽ thay thế toàn bộ lực lượng lao động toàn cầu. Theo đó, kinh tế số, kinh doanh trực tuyến không chỉ đáp ứng thay đổi nhu cầu hiện tại mà còn đón đầu xu thế tiêu dùng tương lai.

– Với những thay đổi đó, các DN cần làm gì để thích nghi và nhanh chóng phục hồi sản xuất kinh doanh, thưa ông?

Như tôi tóm tắt phía trên, DN cũng sẽ phải thay đổi mô hình sản xuất – kinh doanh để phù hợp với tình hình mới. Những mô hình chỉ dựa vào lao động tại chỗ, ở nhà xưởng sẽ khó tồn tại. Hoặc những phân phối trực tiếp không thông qua ứng dụng công nghệ, không đặt hàng qua app sẽ khó có thể cạnh tranh và không được người tiêu dùng chọn lựa.

Covid-19 làm gián đoạn chuỗi cung ứng, gây ra sự chậm trễ giao hàng, mang lại những trải nghiệm tồi tệ ở khách hàng. Đồng thời, người tiêu dùng hiện đại có yêu cầu ngày càng cao tạo nên áp lực mới cho các DN. Các công nghệ tiên tiến như trí tuệ nhân tạo (AI), Blockchain và tự động hóa đang được tích hợp vào các quy trình của DN để thúc đẩy phân phối hàng hóa sản xuất dọc theo chuỗi giá trị. Các khâu trong quy trình sản xuất cần đổi mới, số hóa để tăng hiệu quả và thích nghi nhanh chóng với một “bình thường mới”. Trong các ngành nghề thì có thể thấy rõ nhất những điều này ở ngành ngân hàng – tài chính hiện nay.

– Ông đánh giá như thế nào về những mô hình kinh doanh nào được các ngân hàng hiện đang áp dụng để thích nghi với môi trường kinh doanh hiện tại?

Có sự chuyển dịch mạnh mẽ từ mô hình kinh doanh truyền thống sang ngân hàng số kiểu mới trong những năm gần đây. Trong khi các ngân hàng truyền thống như Bank of America, Wells Fargo… đưa ra các ứng dụng ngân hàng di động cho phép khách hàng quản lý tài khoản từ điện thoại thông minh thì một số ngân hàng đã thành công trong việc thực hiện 100% các hoạt động kinh doanh trên nền tảng số (digital-only bank) như BankMobile (Mỹ), Monzo (Anh), K-Bank (Hàn Quốc)…

Trước làn sóng số hoá mạnh mẽ đó, ngành tài chính ngân hàng Việt Nam không đứng ngoài cuộc, đa phần các ngân hàng tại Việt Nam đã áp dụng công nghệ để cải thiện hiệu quả các dịch vụ tài chính và đưa ra chiến lược Ngân hàng số thông qua cung ứng các sản phẩm – dịch vụ tài chính có tính cá nhân hoá cao qua kênh số như thanh toán di động (mobile payment), e-KYC, QR code… nâng cao trải nghiệm của khách hàng khi tiếp cận dịch vụ ngân hàng.

Một vấn đề quan trọng đó là những chiến lược của ngân hàng trong thời gian qua sắp tới khó có thể thành công nếu thiếu công nghệ tài chính. Thị phần của các ngân hàng có xu hướng suy giảm, nhường lại cho các công ty Fintech. Theo báo cáo phân tích của McKinsey, Fintech có thể ảnh hưởng đến xu hướng giảm từ 10 – 40% lợi nhuận của khu vực ngân hàng từ nay đến năm 2025. Ngân hàng cần hợp tác với Fintech và có chiến lược trở thành một công ty công nghệ.

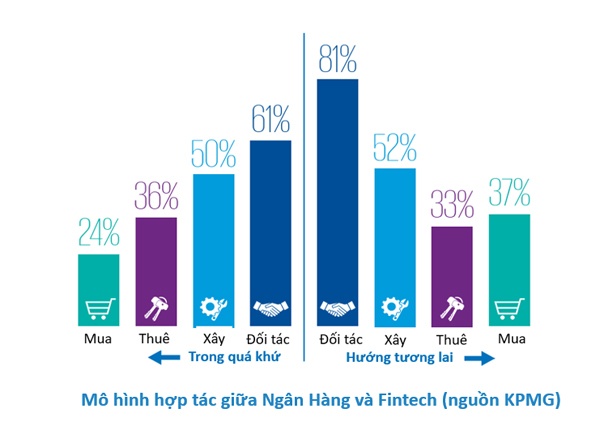

Trong báo cáo “Định hình tương lai: Cách thức các định chế tài chính đang áp dụng Fintech để tiến hóa và phát triển” của KPMG, khảo sát 160 tổ chức tài chính trên 36 quốc gia, các ngân hàng trả lời phỏng vấn đã thực hiện các chiến lược với Fintech: mua lại, thuê, tự xây dựng và hợp tác. Trong đó, 81% trong tổng số ngân hàng được khảo sát thiên về mô hình hợp tác trong hiện tại và tương lai, tăng 20% so với trong quá khứ (61%).

|

Có thể nhắc đến MBBank như một trong những ngân hàng điển hình, đang đầu tư mạnh cho công nghệ thông tin, chuyển đổi số, năng lực hệ thống hạ tầng công nghệ thông tin nhằm thực hiện chiến lược mới theo hướng hoàn chỉnh mô hình tập đoàn tài chính trên nền tảng số hóa để củng cố kết nối hệ sinh thái khách hàng, dịch vụ, sản phẩm giữa ngân hàng với các công ty thành viên. Hơn nữa, ngân hàng này còn hướng đến xây dựng một mô hình ngân hàng số tự phục vụ (self-serving), mang tính cá nhân hóa cao dành cho khách hàng như mô hình MB Smartbank 24/7 cũng như APP MBBank ngày càng được đầu tư bài bản, linh hoạt theo nhu cầu của khách hàng. Theo tôi, đó là hướng đi chiến lược đúng đắn.

Cơ hội và thách thức thời hậu Covid-19

– Theo ông, cơ hội và thách thức trong chiến lược chuyển đổi số hoặc trong hoạt động kinh doanh nói chung của các ngân hàng trong thời kì hậu Covid-19 là gì?

Nhiều chuyên gia cho rằng một ngân hàng số đích thực là mục tiêu của hành trình chuyển đổi số tại các ngân hàng thương mại. Nghĩa là chuyển đổi số phải là một phần chủ yếu trong chiến lược phát triển của bất cứ ngân hàng thương mại nào. Một cơ hội hay thuận lợi mà các ngân hàng đang có được là nhận thức tầm quan trọng của chuyển đổi số của cơ quan quản lý nhà nước về lĩnh vực tài chính – ngân hàng trong việc phê duyệt “Kế hoạch Chuyển đổi số ngành Ngân hàng đến năm 2025, định hướng đến năm 2030” của Ngân hàng Nhà nước Việt Nam (NHNN). Đó là động lực để các ngân hàng xây dựng chiến lược riêng cho DN.

Trong bối cảnh Covid, các ngân hàng đã đẩy mạnh hoạt động trực tuyến, các ứng dụng số và thanh toán điện tử. Khách hàng đã buộc phải lựa chọn hình thức thanh toán không dùng tiền mặt và trực tuyến vì hạn chế di chuyển và giãn cách. Hậu Covid, mặc dù việc di chuyển sẽ có thể dễ dàng hơn nhưng các thói quen đã định hình và sự tiện lợi của các giao dịch trực tuyến sẽ khiến người tiêu dùng lựa chọn những ngân hàng ưu tiên ứng dụng số trong chiến lược phát triển.

Một cơ hội của các ngân hàng là kiểm soát chi phí. Mô hình ngân hàng số cho phép nhanh chóng mở rộng mạng lưới và cơ sở khách hàng, nhất là đối tượng khách hàng trẻ, Gen Z có tiềm năng trở thành khách hàng cao cấp trong tương lai; đồng thời gia tăng năng suất vận hành và kiểm soát chi phí hiệu quả. Uớc tính chi phí giao dịch tại ngân hàng số chỉ bằng 1/50 chi nhánh truyền thống, nên dù số lượng khách hàng và giao dịch tăng gấp nhiều lần nhưng nguồn nhân lực chỉ tăng 5 – 7% nguồn lực nhân sự mỗi năm.

Mặt khác, các khách hàng DN phải đối mặt với rủi ro gia tăng áp lực cạnh tranh trên thị trường quốc tế khi các đối thủ có tốc độ tiêm vắc-xin vượt trội đang tái khởi động hoạt động sản xuất. Những DN sẽ chọn những ngân hàng hiểu rõ những “nỗi đau” (pain points) của họ bằng cách không chỉ cung cấp dịch vụ tài chính mà còn những dịch vụ phi tài chính như thông tin, đào tạo, tư vấn cho DN.

Kinh nghiệm của Tổ chức Tài chính Quốc tế (IFC) cho thấy rằng các ngân hàng thương mại đang bắt đầu phục vụ khách hàng DN của họ không chỉ với các sản phẩm tài chính, mà còn cả các công cụ và dịch vụ phi tài chính. Các dịch vụ như vậy có tiềm năng giúp các DN trở nên dễ dàng tiếp cận dịch vụ ngân hàng hơn và cải thiện phương thức kinh doanh để phát triển DN. Các dịch vụ ngân hàng như vậy cũng giúp tăng lòng trung thành của khách hàng và thu hút được khách hàng mới.

Đa dạng của các sản phẩm ngân hàng trong chuyển đổi số là một cơ hội. Thực tế hiện nay cho thấy, nhiều ngân hàng mới chỉ triển khai thanh toán trên nền tảng số, trong khi ứng dụng ngân hàng số rất nhiều nghiệp vụ như bảo lãnh, cho vay, quản lý tài sản, công nghệ bảo hiểm (insurtech), công nghệ kiểm soát tài chính (regtech)…. Nên để triển khai đúng nghĩa ‘ngân hàng số’ thì còn nhiều dư địa phát triển cho các ngân hàng bứt phá.

|

| MBBank là ngân hàng tiên phong trong việc cho phép khách hàng vay và giải ngân ngay trên App MBBank |

Bên cạnh các cơ hội, ngành ngân hàng có một số thách thức chính hậu Covid-19. Một là thách thức về sự đồng bộ giữa thực tiễn ứng dụng công nghệ số với các quy định pháp lý hiện hành liên quan về giao dịch điện tử, chữ ký, chứng từ điện tử, việc định danh và xác thực khách hàng điện tử, việc chia sẻ dữ liệu và bảo mật thông tin khách hàng, quy trình nghiệp vụ. Hai là, thách thức về sự đồng bộ và chuẩn hóa các cơ sở hạ tầng kỹ thuật, sử dụng Open Banking, Open API nhằm tạo thuận lợi cho kết nối liên thông, tích hợp liền mạch giữa ngành ngân hàng với các ngành, lĩnh vực khác để hình thành hệ sinh thái số, cung ứng dịch vụ đa tiện ích cho khách hàng. Ba là, sự thay đổi nhận thức, thói quen, hành vi người tiêu dùng cũng là rào cản lớn đối với ngành ngân hàng.

Một ngân hàng nắm rõ những thách thức và cơ hội, sử dụng chiến lược một cách đúng đắn, khôn ngoan sẽ có cơ hội bứt phá. Những ngân hàng mang lại trải nghiệm khách hàng vượt trội thông qua quá trình xây dựng cách thức cung cấp và vận hành dịch vụ thông minh trên nền tàng công nghệ hiện đại, lấy khách hàng làm trung tâm, xác định được những vấn đề, khó khăn mà khách hàng đang gặp phải mỗi ngày trong từng giao dịch sẽ thành công trong chiến lược chuyển đổi số. Tất nhiên, đó không phải chỉ là khẩu hiệu mà cần được hiện thực hóa trong các hoạt động, nhận thức của từng lãnh đạo, nhân viên của ngân hàng.

Tony Saldanha trong cuốn sách xuất bản gần đây của mình “Why Digital Transformations Fail.” (“Tại sao Chuyển đổi số thất bại.”) nêu lên sự thật đáng buồn là 70% các dự án chuyển đổi số thất bại do thiếu tính kỷ luật, văn hóa DN không thúc đẩy đổi mới và không xem “hoạt động số là nền tảng” (“Digital operation is your DNA.”) hay DN, lãnh đạo không có trong mình một “living DNA”. Tôi tán thành quan điểm của Tony Saldanha khi xem Chuyển đổi số là quá trình liên tục và có dịp nghiên cứu trường hợp MBBank khá kỹ khi làm việc với nhóm chuyên môn để thực hiện báo cáo Ngân hàng và Fintech, sắp ra mắt trong đầu quý IV/2021.

Quan điểm của MBBank cho rằng chuyển đổi số là một quá trình liên tục. Họ liên tục thử nghiệm, áp dụng và điều chỉnh với trọng tâm tạo ra sự thuận tiện và những trải nghiệm số hiện đại cho khách hàng. MBBank đã đầu tư bài bản về hệ thống hạ tầng CNTT, phát triển nguồn nhân lực và xây dựng quy trình vận hành như một công ty công nghệ ngay từ những giai đoạn đầu

Với MBBank, đầu tư hạ tầng công nghệ chỉ là cơ sở để xây dựng mô hình kinh doanh mới, quy trình làm việc mới, các sản phẩm – dịch vụ mới và thay đổi tư duy của con người MBBank, thúc đẩy MBBank tăng tốc bứt phá trên con đường phát triển thành một công ty công nghệ. MBBank đã bắt tay hợp tác với các đối tác công nghệ như IBM, Oracle, Viettel nhằm tối ưu hóa giải pháp chuyển đổi số.

Với tầm nhìn “MB sẽ trở thành ngân hàng thuận tiện hàng đầu” năm 2021, mô hình chuyển đổi số tiếp tục được MBBank áp dụng và triển khai đồng bộ trên toàn bộ hệ thống ngân hàng trong năm 2021. Ngay trong quý I/2021, lượng khách hàng mới đăng ký giao dịch qua ngân hàng số của MB đã lên tới con số 1 triệu khách hàng, bằng 60% cả năm 2020.

Nguồn: vietnamnet